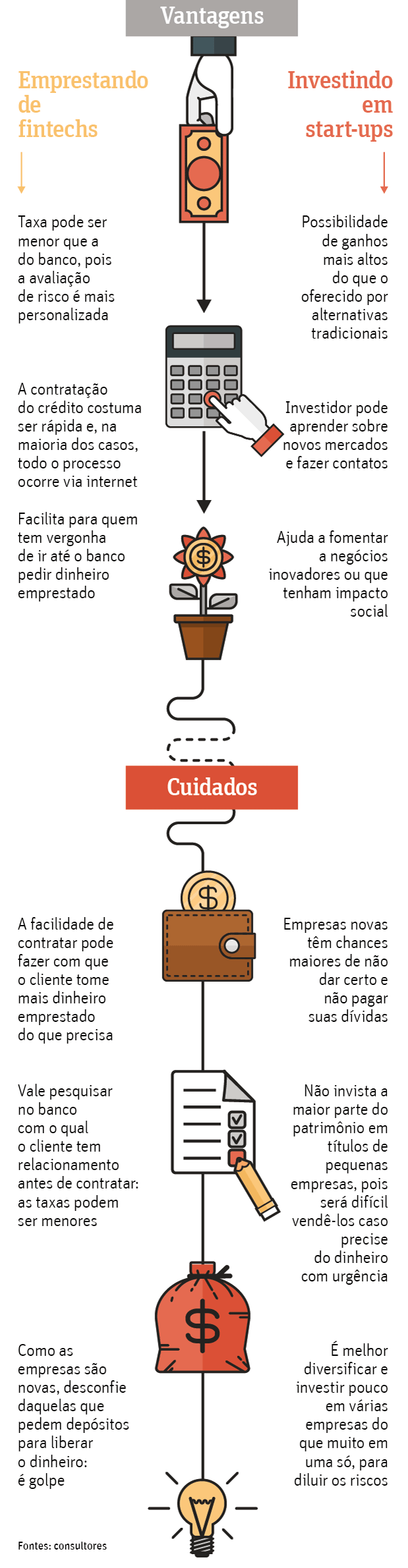

As fintechs, start-ups do setor financeiro, têm ganhado cada vez mais espaço no mercado com promessa de juros mais baratos que os de bancos e facilidade para contratar o crédito. Para o cliente, a dívida pode ficar mais barata, mas ainda assim é preciso ter alguns cuidados.

Em geral, elas oferecem duas modalidades de empréstimo: uma que não exige garantia e outra em que é possível oferecer o carro ou imóvel para obter o dinheiro.

Um dos maiores apelos é o fato de não precisar ir até o banco pedir socorro, afirma Ricardo Rocha, professor de finanças do Insper. "Pedir dinheiro para o gerente é constrangedor. A pessoa começa a dar satisfação até sobre o que ele não perguntou, passa informação que não foi pedida. Na fintech, ninguém conhece você, é um relacionamento diferente", afirma.

A facilidade também conta ponto para a fintech. Basta preencher uma ficha on-line, informar dados como CPF, endereço e renda e pedir o empréstimo.

Por outro lado, o discurso de juros menores não necessariamente reflete a realidade -as taxas costumam ir de cerca de 2% a 7,2% ao mês. A média do mercado em agosto era de 7,2% ao mês, segundo o Banco Central.

RISCO PERSONALIZADO

Por outro lado, as fintechs dizem oferecer uma taxa mais personalizada. "O juro é determinado pela avaliação de crédito que o sistema faz do cliente e que leva em consideração o cadastro e a informação que conseguimos via birôs de crédito e até redes sociais", diz Sandro Reis, presidente da Geru, uma das maiores fintechs do Brasil.

A estrutura mais enxuta, sem agências bancárias e grandes custos administrativos, permite que essa taxa seja menor que as dos bancos tradicionais, avalia Rafael Pires, da associação Planejar. "Isso impacta nas finanças do cliente, que consegue pagar mais rápido a dívida e se estruturar melhor", diz.

Ainda assim, o cliente não deve se contentar com a taxa da fintech, diz Rocha, do Insper. Até porque, dependendo do relacionamento com a instituição financeira, pode conseguir um juro melhor.

"Se for muito mais caro, não vale a pena. Pode ser interessante para diversificar as fontes de crédito, mas é preciso levar o custo em conta", complementa.

Um cuidado adicional é com golpes. As fintechs não exigem depósito para liberar o empréstimo. Se isso ocorrer, o cliente deve desconfiar.

COM GARANTIA

O crédito on-line com garantia tem taxas menores que a do crédito pessoal, mas acaba esbarrando no medo de perder o imóvel ou o veículo. Por outro lado, os volumes concedidos são maiores, podendo alcançar R$ 2 milhões.

Esse crédito acaba sendo usado por pessoas que querem investir em um negócio ou renegociar dívidas caras, diz Sergio Furio, presidente da Creditas. "Pegamos os ativos que as pessoas têm e vamos usá-los como garantia em uma operação mais saudável, a um melhor prazo e a taxas e juros menores".

|