Tirar as economias da poupança para colocar em um CDB (Certificado de Depósito Bancário) de um grande banco pode ser uma clássica troca de seis por meia dúzia.

A remuneração desse produto está muito parecida com o minguado rendimento da caderneta, que vinha perdendo até para a inflação.

Em alguns casos, o dinheiro só crescerá mais que na poupança no longo prazo.

Contra o CDB ainda pesam limitações de valores mínimos de aplicação e a cobrança de Imposto de Renda.

A Folha comparou CDBs pós-fixados (cuja remuneração é atrelada a um percentual do CDI, a taxa de juros cobrada entre instituições financeiras). Foram escolhidos produtos de regras simples e menor valor de aplicação.

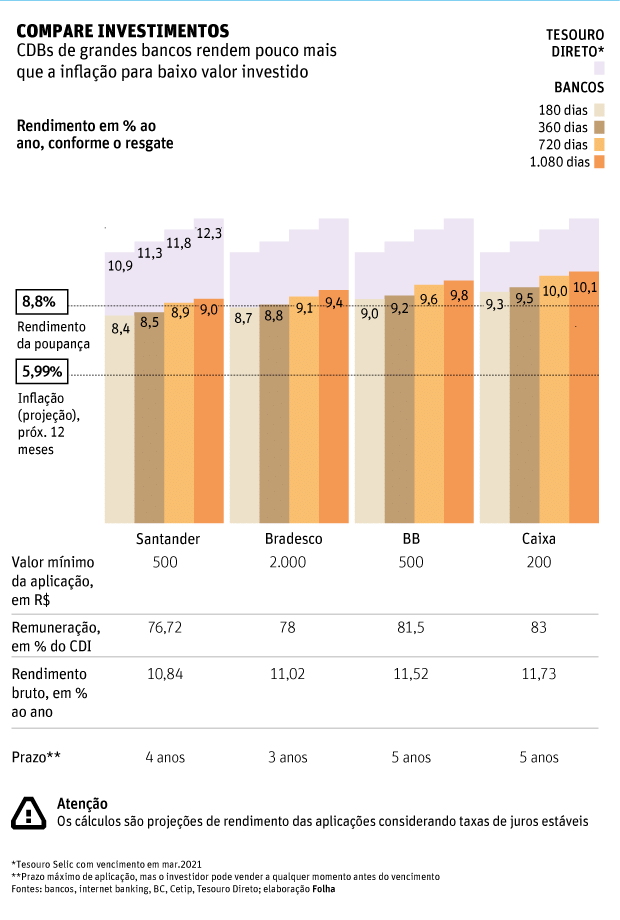

Enquanto o rendimento estimado para a poupança nos próximos 12 meses é de 8,8%, aplicar em CDBs no curto prazo pode render de 8,4% a 9,3%, dependendo do banco. Por um período de dois anos, a remuneração iria de 8,9% a 10,0% (veja quadro abaixo).

A única opção pós-fixada oferecida aos clientes do banco Itaú é Itauvest, que parte de 30% do CDI (ou 4,23% bruto ao ano) e tem taxa de juros progressiva.

Essa remuneração, muito abaixo da inflação e da poupança, sobe para 100% do CDI se o dinheiro for mantido por mais de três anos.

E, se o dinheiro ficar efetivamente pelo período, o rendimento de 100% do CDI retroage e passa a valer para todo o período de aplicação.

Ainda assim, o cliente encontra opções com rendimentos melhores fora dos grandes bancos.

O mesmo dinheiro investido no Tesouro Direto –a aplicação conservadora mais recomendada pelos planejadores financeiros hoje– renderia de 10,9% a 12,3% ao ano.

A remuneração vale para quem compra Tesouro Selic, papel que acompanha a taxa básica de juros da economia.

Outra vantagem de escolher o Tesouro Direto é a possibilidade de poupar em pequenos valores, em uma dinâmica mais parecida com a da poupança.

Um investidor pode fazer uma aplicação com cerca de R$ 80 em Tesouro Selic.

Para quem ainda assim prefere investir em CDBs, que têm a proteção do FGC (Fundo Garantidor de Créditos), os bancos médios oferecem taxas mais atrativas, acima de 100% do CDI.

A desvantagem é abrir mão de resgatar o dinheiro a qualquer momento, antes da data de vencimento.

POR QUE TÃO POUCO?

O CDB é um dos instrumentos que o banco tem para captar o dinheiro que depois será emprestado aos correntistas. A principal receita do banco vem da diferença entre a taxa que ele paga pelo dinheiro do cliente no CDB e o juro que ele cobra de quem pede o empréstimo.

O problema é que hoje os bancos estão limitando os novos financiamentos, com receio de calotes. No primeiro trimestre deste ano, a carteira de crédito dos bancos (total de dinheiro emprestado a correntistas) ficou praticamente estável nas principais instituições.

"O banco capta de acordo com a necessidade. Se ele não está precisando de dinheiro agora –e ele não está, porque não está emprestando–, não quer pegar o dinheiro do correntista. E, se o cliente mesmo assim quiser deixar o dinheiro lá, o banco vai pagar baratinho", afirma Michael Viriato, do Insper.

Edmar Casalatina, diretor de empréstimos e financiamentos do Banco do Brasil, explica ainda que o banco consegue captar de forma pulverizada em sua rede de agência, o que diminui a necessidade de remunerar bem o pequeno investidor. E há ainda o problema de não competir com a fonte de captação para crédito agrícola.

MIGRAÇÃO

"Se eu tiver um produto de varejo com rentabilidade muito maior que a da poupança, vou estimular a migração para outros produtos. Para financiar o agronegócio, preciso ter um saldo de poupança, não posso estimular canibalização", diz Casalatina.

"Cada instituição tem a sua estratégia de necessidade de caixa", afirma Marcos Daré, diretor de Investimentos do Bradesco. Ele considera que neste momento o banco precisa de menos funding para novos empréstimos.

Para atender clientes que não atingem os R$ 2.000 mínimos para aplicar em CDBs, o Bradesco sugere fundo simples de renda fixa, que tem taxa de administração.

Em nota, o Santander afirmou que a remuneração leva em conta o valor total dos investimentos do cliente no banco e o prazo que o recurso permanece aplicado.

| (articleGraphicCredit). | ||

|

||