As discussões em torno das mudanças na Previdência oficial provocaram aumento no número de investidores que migraram seus planos de aposentadoria complementar privada em busca de ganho maior, segundo dados da Fenaprevi (federação que reúne entidades do setor).

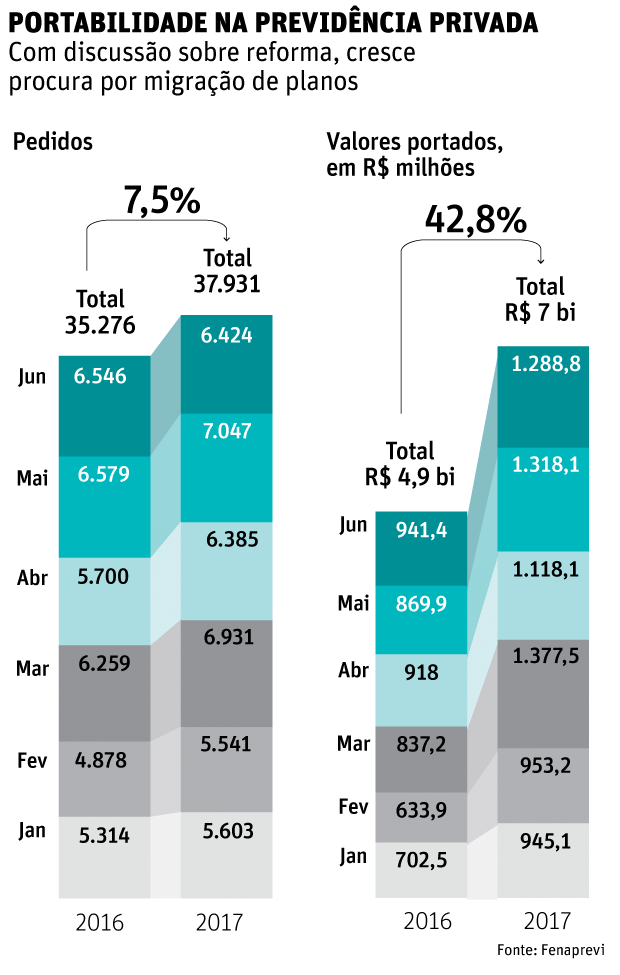

A chamada portabilidade, que é quando o cliente pede para transferir seus recursos de uma seguradora para outra, cresceu 7,5% no semestre em relação ao mesmo período do ano passado.

Em volume, o aumento nessa mesma comparação é mais expressivo: 42,8%, somando R$ 7 bilhões.

O número só não é maior, dizem especialistas, porque as seguradoras têm feito um trabalho forte para impedir a saída dos clientes, por meio de contrapropostas. "Há um esforço maior para não perder o recurso", afirma Raul Morgner, gerente de previdência da corretora BR Insurance.

"A seguradora acaba postergando a decisão dele, oferecendo opções, fundos com perfil mais arrojado ou taxa de gestão mais baixa", diz.

Essa ofensiva ocorre antes que o cliente assine o termo de portabilidade.

|

||

OBSTÁCULOS

Mas há obstáculos colocados no caminho de quem tenta transferir os recursos e que fazem com que a portabilidade lidere, neste ano, o ranking de reclamações da Susep, regulador de previdência e seguros.

Segundo a superintendência, foram 506 queixas sobre o tema, o que corresponde a 31,5% do total.

"Quando o cliente faz a portabilidade, para quem recebe o dinheiro é ótimo, para quem envia é ruim", afirma Valter Police Jr., da Planejar (associação de planejadores financeiros).

"Via de regra, tem lugares que tentam dificultar isso. Precisa de extrato do plano, a seguradora não manda o extrato e o cliente não leva isso à frente."

Essa dificuldade aumenta conforme cresce o desconhecimento do investidor, afirma o consultor de investimento Marcelo D'Agosto.

"É fácil quando se sabe o caminho das pedras, mas a maioria faz um plano que aplica num fundo. Até entender direito onde o dinheiro está, demora. Tem que reunir o regulamento, achar o CNPJ do fundo. É difícil", afirma D'Agosto.

TENDÊNCIA

As operações de portabilidade registraram avanço tímido no ano passado, de apenas 0,6% na comparação com 2015.

Mas a expectativa de queda de juros no país deve fazer com que os investidores reavaliem seus planos e a rentabilidade deles. A Selic (taxa básica de juros), que estava em 14,25% ao ano em outubro de 2016, hoje está em 9,25% e analistas apostam que ela terminará 2017 em 7,25% anuais.

"O brasileiro tem a cultura de conseguir 1% ao mês, por causa das elevadas taxas históricas. Está mal-acostumado a produtos com risco maior, mas em pouco tempo vai ver que aquele retorno que ele tinha não é mais possível", afirma Felipe Bottino, diretor da Icatu Seguros.

INDEPENDENTES

Esse movimento deve levar muitos clientes que compraram planos de previdência em bancos a procurar casas independentes, diz André Luís Nascimento, gerente da gestora Rio Bravo.

"Eles deixavam o dinheiro lá sem olhar. Estavam no fundo que o gerente indicou, agora estão se perguntando se esse fundo é o melhor, se não conseguem nada melhor com esse dinheiro", afirma Nascimento.

Em casas independentes, segundo Valter Police Jr., o cliente pode escolher entre mais de dez fundos de previdência. Já nos grandes bancos de varejo esse espectro é bem mais limitado —apesar disso, eles ainda detêm 92% do patrimônio líquido desse tipo de fundo.

Para Police, o investidor precisa conhecer opções que existem fora do seu banco para poder tomar uma decisão consciente quanto ao destino de seus recursos.

"Se o cliente conversar com uma concessionária, o vendedor vai falar que aquele é o melhor carro do mundo. Mas, se ele for em outra, vai descobrir que existem opções melhores", diz.

MAIS PESQUISA

Mesmo que o cliente não queira portar os recursos, é interessante olhar para outras opções dentro da própria seguradora, de acordo com Raul Morgner, da corretora BR Insurance.

"Há uma preocupação da seguradora em oferecer um portfólio de produtos com cada vez mais opções, seja em renda variável, seja riscos diferentes na renda fixa. É preciso buscar produtos que ofereçam condições de renda vantajosas lá na frente", afirma Morgner.

-

Entenda: portabilidade

PRIMEIRO PASSO

O cliente precisa pedir para a instituição onde hoje tem seu plano de previdência um extrato que contenha o número do plano e nome da empresa, entre outras informações

SEGUNDO PASSO

A partir daí cabe à seguradora que vai receber o plano cuidar do trâmite -ele leva cinco dias úteis

CUIDADOS A TOMAR

O cliente só pode trocar planos iguais. Os recursos de um VGBL (Vida Gerador de Benefícios Livres), por exemplo, só podem ser transferidos para um VGBL. O mesmo vale para o PGBL (Plano Gerador de Benefício Livre).

O regime de tributação escolhido (progressivo ou regressivo) não pode ser alterado. O primeiro é mais recomendado para quem pode precisar de dinheiro no curto prazo

PESQUISAR SEMPRE

Antes de trocar de plano, é preciso fazer uma comparação com as diferentes ofertas. Essa pesquisa deve incluir histórico de rentabilidade, as taxas (administração, carregamento e entrada e/ou saída) e as características do produto