Correndo contra o relógio para evitar a execução de uma dívida de R$ 12 bilhões com bancos nacionais e estrangeiros, a Sete Brasil enviou aos credores uma proposta de mudança completa no perfil da companhia.

Se a reengenharia for aprovada, a Sete ficará menor e passará a ser também uma operadora de sondas de exploração de petróleo –função que hoje ela não tem.

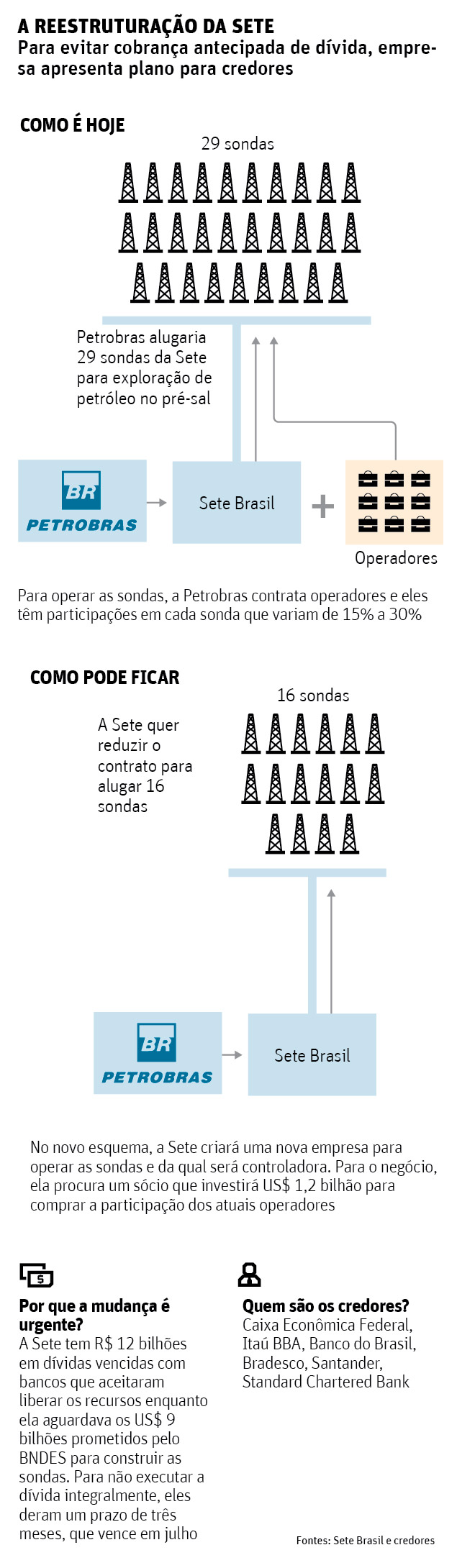

Principal parceira da Petrobras na exploração do pré-sal, a Sete previa inicialmente a construção de 29 sondas que seriam alugadas para a estatal. Agora, ficam 16.

| Editoria de Arte/Folhapress | ||

|

||

A companhia também pretende criar uma nova empresa só para operar essas sondas. Hoje, é apenas dona dos equipamentos, pilotados por empresas especializadas.

Esses operadores são também sócios nas sondas, com participações entre 15% e 30%. Entre eles estão empreiteiras envolvidas no esquema de corrupção da Petrobras.

A Folha apurou que o novo plano da Sete exige que ela compre a participação desses operadores, por algo em torno de US$ 1,2 bilhão. Por isso, a companhia está à procura de um novo sócio, que entre com capital.

Ao se tornar também operadora, a companhia acredita que conseguirá ter uma taxa de retorno maior, porque também há a possibilidade de que os contratos de aluguel das sondas sejam estendidos para 25 anos, em vez dos atuais 15 anos, como antecipou a Folha.

Desta forma, a taxa de retorno do negócio poderia ficar entre 20% e 25% ao ano, um pouco menor do que o previsto anteriormente.

Ainda segundo apurou a reportagem, os credores foram informados que, com esse projeto, a Sete já teria conseguido convencer a Caixa e o Banco do Brasil a financiarem 9 sondas, como repassadores de recursos do BNDES.

O novo plano apresentado precisa ainda ser aprovado pelos credores. Os acionistas também terão de aprová-lo e, embora tenham pressa em resolver a situação, não querem fazê-lo a qualquer preço.

Nesta quarta, o BTG Pactual, um dos 12 sócios, lançou R$ 280 milhões para provisões com perdas relacionadas ao investimento na Sete. Foi o primeiro a dar esse passo. O FI-FGTS já está fazendo seus cálculos e outros devem seguir o mesmo caminho, enquanto a empresa não fecha seu plano de reestruturação.

URGÊNCIA

A Sete precisava entregar rápido uma proposta aos credores porque, no final de março, eles deram um prazo de três meses para que ela apresentasse um plano de pagamento de sua dívida. Caso contrário, executariam o débito de R$ 12 bilhões, vencidos há mais de três meses.

A Sete tomou recursos com essas instituições porque o BNDES tinha prometido liberar US$ 9 bilhões quando ela foi criada, em 2010.

| Alexandre Gentil/Divulgação | ||

|

||

| Casco da primeira sonda de perfuração da Sete Brasil, quando chegou de Cingapura a Angra dos Reis (RJ), em 2014 |

Mas com o escândalo da Lava Jato e as dúvidas do mercado sobre a viabilidade financeira da empresa, o banco estatal agora só aceita liberar por meio dos bancos credores, que assumiriam o risco da operação.

A Petrobras não quis se pronunciar. Por meio de sua assessoria, a Sete disse que "trabalha em parceria com os bancos credores e os acionistas em um plano de reestruturação que possibilite o seguimento da construção das sondas e, consequentemente, a geração de empregos."