Aplicar dinheiro no mercado de juros exige que o investidor faça algumas reflexões. É preciso ter ideia do contexto macroeconômico, expectativas em relação à inflação e ao comportamento da taxa de juros da economia.

Também é preciso estabelecer o objetivo do investimento, o nível de tolerância a riscos, a necessidade de sacar o dinheiro a qualquer momento e como esse investimento se insere em uma carteira de investimento, caso exista.

No dia 24 de setembro, era possível comprar uma LTN (Letra do Tesouro Nacional) com vencimento em 01/01/2017 com rentabilidade de 11,25% ao ano. Ou uma LFT (Letra Financeira do Tesouro) com vencimento para 07/03/2017 que remuneração de 100% da taxa Selic.

Nessa data, a taxa Selic vigente é de 9% ao ano com perspectiva de ir até 9,75% até o final deste ano.

RENTABILIDADE

Sob a ótica da rentabilidade a LTN parece, a primeira vista, a melhor alternativa. O investidor que preferir a taxa prefixada de 11,25%, inicia a aplicação com um prêmio anual de 2,25 pontos percentuais em relação à Selic.

| Editoria de Arte/Folhapress |

|

Se os juros subirem e a taxa fechar o ano em 9,75%, o prêmio do investidor cairá para 1,5 ponto percentual.

Quem acredita que a inflação já atingiu o patamar máximo e não deve surpreender negativamente nos próximos três anos e meio há de optar pela LTN acreditando que terá um prêmio garantido em relação à taxa Selic.

Quem acredita no cenário de alta da inflação e elevação da taxa Selic provavelmente optará pela LFT, que remunera a taxa Selic média entre a data da compra e a data do vencimento, seja ela qual for.

Para quem não tem expectativa alguma em relação à taxa de juros, melhor opção será a LFT, mais conservadora do que a LTN, que só ganha em cenário de estabilidade ou queda nos juros.

LIQUIDEZ

A taxa de juros prefixada de 11,25% ao ano da LTN será obtida somente no dia do vencimento. Entre a data da compra e a do resgate o valor desse título vai sofrer impactos em função da oscilação da taxa de juros no mercado.

O investidor que opta pela LTN não tem necessidade de liquidez; seu objetivo é esperar a data do vencimento e colocar no bolso a rentabilidade bruta de 11,25% ao ano.

O investidor que precisa de liquidez a qualquer momento deve optar pela LFT, que pagará a variação média da taxa Selic; mais conservadora porque pagará sempre rentabilidade positiva.

O investidor especulador que acredita no cenário de queda na taxa de juros provavelmente comprará a LTN na expectativa de venda antecipada com ganho superior ao predeterminado.

Investir nas duas Letras do Tesouro é uma forma simples e eficiente de reduzir os riscos. Qualquer que seja o cenário futuro dos juros na economia, o investidor terá uma rentabilidade média interessante.

Se precisar de liquidez antes do vencimento, vende a LTN se o cenário estiver favorável (taxa menor do que a negociada na aquisição). Se o cenário for desfavorável em função de elevação na taxa de juros, a venda antecipada da LFT trará lucro para o investidor.

VOLATILIDADE

O valor das Letras oscila ao longo do tempo. Cenário de queda na taxa de juros favorece a LTN, que se valoriza. A LFT se valoriza sempre, e leva vantagem em relação à LTN na elevação dos juros.

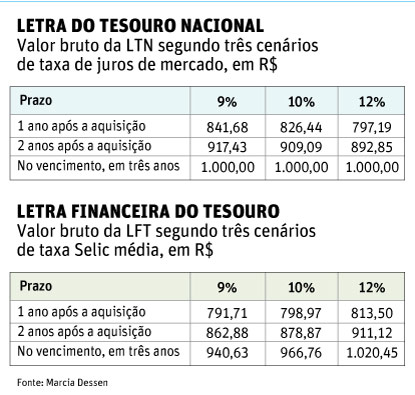

Observe o quadro que indica o valor bruto de mercado da LTN e LFT em prazos de 1, 2 e 3 anos após a aquisição. As premissas: LTN com taxa de desconto de 11,25% ao ano.

Valor de compra de R$ 726,27; valor de resgate de R$ 1.000. Taxa Selic na data de aquisição de 9% a.a. Valor de compra da LFT de R$ 726,27 (somente para efeito de comparação com a LTN).

Como se pode ver, não há uma única indicação. E fique atento aos custos operacionais. Lembre-se ainda de que haverá Imposto de Renda sobre o lucro da operação.