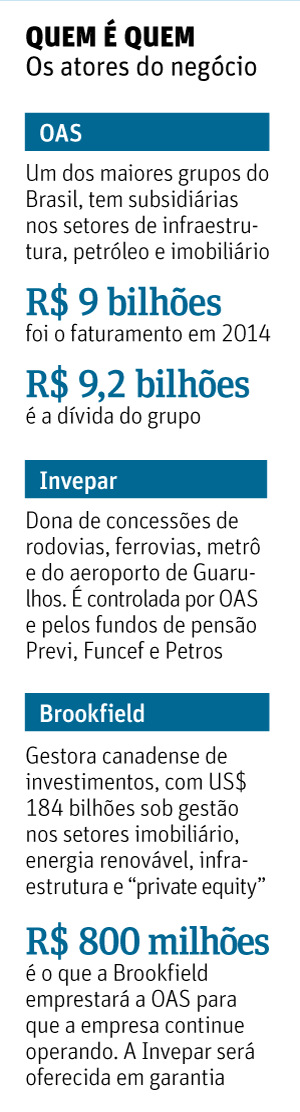

A OAS deve receber nos próximos dias um financiamento de R$ 800 milhões da gestora canadense Brookfield. A garantia do empréstimo é uma parte da fatia de 24,4% que o grupo detém na Invepar, concessionária do aeroporto de Guarulhos.

Sem crédito após seu envolvimento na Operação Lava Jato, a OAS pediu recuperação judicial para evitar a falência. O grupo colocou à venda parte de seus negócios para pagar as dívidas, que chegam a R$ 9,2 bilhões.

Segundo a Folha apurou, a venda da Invepar, no entanto, só deve ocorrer daqui a seis meses, quando a OAS conseguir o aval dos credores para seu plano de reestruturação. A própria Brookfield é a principal candidata a ficar com o negócio.

| Paulo Whitaker - 20.mai.2014/Reuters | ||

|

||

| Terminal 3 do Aeroporto Internacional de Guarulhos |

Os compradores só terão segurança para fechar a compra da concessionária após a aprovação do plano, porque só assim ficam livres do risco de que o negócio seja embargado pelos credores da OAS.

| Editoria de arte/Folhapress |

|

Enquanto isso, a empresa precisa de mais crédito para não interromper as atividades e manter cerca de 120 mil empregos. A OAS é responsável por obras como a duplicação da rodovia Raposo Tavares em São Paulo.

O financiamento que será concedido pela Brookfield é específico para empresas em recuperação judicial. O empréstimo precisa ser aprovado pelo juiz e tem preferência na hora de receber em relação aos demais credores.

O dinheiro da Brookfield deve ser liberado em parcelas, que vão depender da evolução do plano de recuperação da companhia.

Utilizar a Invepar como garantia para o empréstimo foi a solução encontrada pela OAS, já que não conseguiu vender sua participação na empresa antes da recuperação judicial.

Além da insegurança jurídica do negócio, as propostas chegaram a, no máximo, R$ 1,5 bilhão, abaixo dos R$ 2,8 bilhões que a companhia espera obter.

A OAS entrou em crise depois que seus principais executivos foram presos pela Polícia Federal acusados de pagar propina para obter vantagens em contratos com a Petrobras.

PLANO

Depois que o empréstimo for assinado, a OAS dará início às negociações com os credores para elaborar o plano de reestruturação. Serão realizadas reuniões no Brasil e em Nova York.

Dos R$ 9,2 bilhões de dívida, R$ 8,2 bilhões foram incluídos na recuperação. Quase 70% estão nas mãos de investidores no exterior.

A OAS disse que "negocia o empréstimo com 40 fontes de financiamento". A Brookfield preferiu não comentar.